Aos poucos, a gestão Miguel Gularte na BRF começa a mostrar os resultados do programa de eficiência que o executivo gaúcho vem implementando para melhorar os indicadores operacionais da dona da Sadia. A mudança de humor, no entanto, ainda vai demorar.

No balanço, a BRF indicou uma captura de R$ 418 milhões com eficiência. Boa parte veio da agropecuária, com a melhora em indicadores como conversão alimentar nas granjas e mortalidade. Os ganhos de eficiência só devem aparecer nas demonstrações de resultados do segundo semestre, à medida em que os itens feitos com melhor produtividade sejam vendidos.

Embora positivas, as indicações de maior eficiência operacional são insuficientes para entusiasmar os investidores. Os resultados do primeiro trimestre, divulgados ontem à noite, vieram abaixo das expectativas do mercado e há dúvidas se haverá uma recuperação consistente do mercado internacional.

Além disso, os alertas feitos na semana passada pela Tyson Foods — a gigante americana cortou as projeções para os negócios nos Estados Unidos — também ajudam a contaminar o ambiente geral da indústria de carnes. Se não bastasse isso, a chegada da gripe aviária no Brasil é mais um alerta dos riscos que o investidor precisa pesar.

Gestão confiante

Mesmo nesse horizonte nublado, a BRF parece confiante na rápida recuperação dos resultados ao longo do segundo semestre, uma estratégia ancorada na captura das medidas de eficiência operacional e, claro, da redução dos custos com os grãos usados na ração.

“Os preços de exportação já mostram uma reação expressiva no início do segundo trimestre, o que ajudará a impulsionar margens, principalmente quando combinada ao cenário bem positivo de grãos”, disse Fábio Mariano, CFO e diretor de relações com investidores da BRF, numa entrevista a jornalistas.

No sell side, alguns analistas parecem concordar. “Seguimos monitorando os efeitos que um surto de gripe aviária poderia causar à indústria brasileira de carne de frango, mas acreditamos que a BRF está bem posicionada para capturar a melhora dos preços internacionais, a queda dos grãos e a os ganhos de eficiência operacional”, escreveram Rodrigo Almeida e Laura Hirata, analistas do Santander.

Reação dos analistas

Leandro Fontanesi, do Bradesco BBI, é um dos mais construtivos com a tese de BRF e manteve a recomendação outperform (equivalente à compra) para as ações da dona da Sadia. Ele enfatizou as margens melhores da BRF em comparação à Seara, ainda que os dois negócios não sejam perfeitamente comparáveis. A dona da Sadia fez 4,6% de margem Ebitda no primeiro trimestre (contra 1,4% da Seara).

“Esperamos que as ações se beneficiem conforme os resultados da BRF mostrem o benefício dos custos com grãos mais baixos e a redução da redução da alta alavancagem”. Nas contas de Fontanesi, as ações da BRF negociam a um múltiplo (EV/Ebitda) de 4,5 vezes, abaixo da média histórica de 7 vezes.

A maioria dos analistas, no entanto, ainda está reticente. O Bank of America (BofA) concorda que os resultados operacionais devem ter uma recuperação gradual, mas ainda vê muitos riscos considerando os preços baixos do frango no mercado internacional e a competição no Brasil. Isabela Simonato, analista do banco de investimentos, manteve a recomendação unferperfom para BRF.

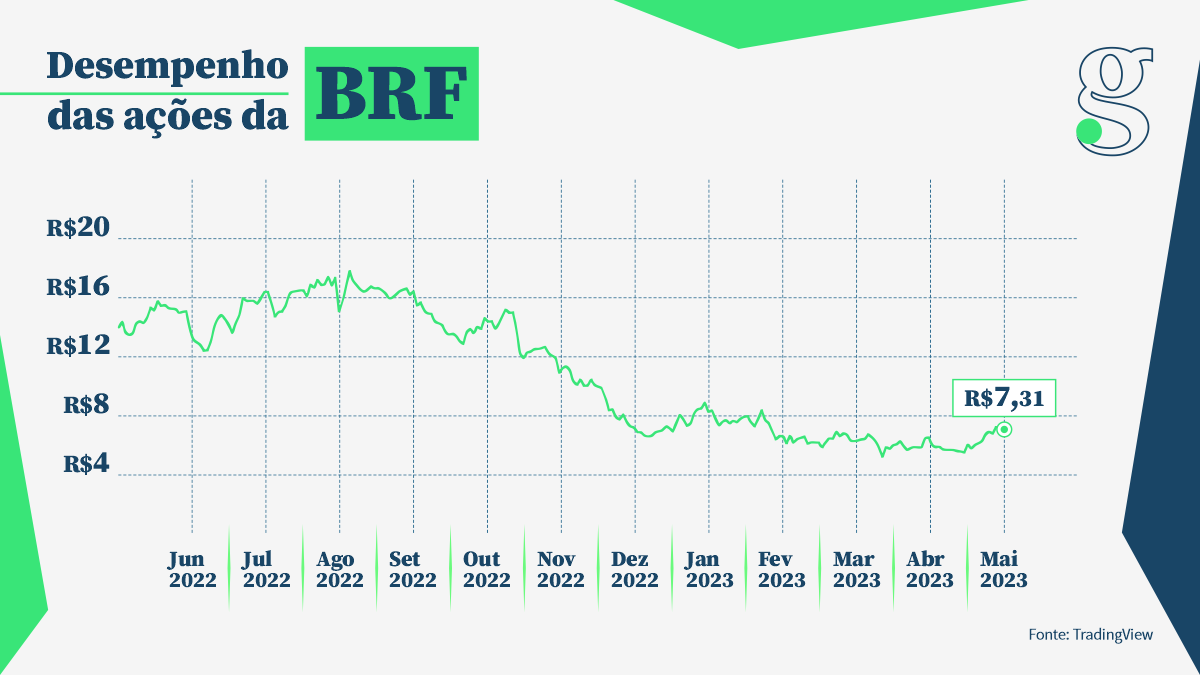

No ano, as ações da BRF caem 8%. A dona da Sadia está avaliada em R$ 7,9 bilhões.