Felipe D’Ávila ainda morava em Los Angeles quando a revolução de startups chacoalhou o ecossistema das finanças no Brasil, um tema que sempre o fascinou. De volta a São Paulo após oito anos à frente de um negócio de sucos funcionais, viu que as fintechs já estavam tateando o agronegócio, mas praticamente ninguém olhava para a pecuária.

De mala e cuia, rodou por granjas e agroindústrias no interior do país para entender se existia mesmo demanda. Saiu das conversas convencido a montar uma startup. Enquanto fintechs como Agrolend e TerraMagna estavam de olho principalmente no crédito para produtores de grãos, D’Ávila fundou a Agroforte em 2021 para dar crédito numa área pouco explorada: avicultura e pecuária de leite.

Aos poucos, a tese começa a pegar. A Agroforte acaba de levantar quase R$ 45 milhões com investidores para o FIDC que dá funding às operações de crédito da fintech, o que vai ajudar a multiplicar o tamanho da carteira. A transação foi assessorada pela Bamboo (startup fundada pelo ex-Movile Arthur O’Keefe), trazendo o investimento de family offices e bancos. Os nomes ainda não são públicos.

No ano passado, a fintech já movimentou R$ 25 milhões em crédito, mas precisava de mais recursos para crescer. “Temos perto de 10 mil produtores com crédito pré-aprovado, um potencial de R$ 500 milhões”, contou D’Ávila numa conversa com The Agribiz. A projeção é ficar entre R$ 100 milhões e R$ 120 milhões neste ano, passando de R$ 200 milhões em 2024.

Crédito pelo aplicativo

Primeiro, a fintech firma uma parceria com agroindústrias — o que inclui laticínios como Vigor e abatedouros de frango como a paranaense Pluma — que fornecem o histórico dos produtores, elemento crucial na análise de crédito. Posteriormente, a Agroforte recebe os pagamentos diretamente dos parceiros (laticínios ou frigoríficos), emulando o consignado.

Pelo aplicativo, os granjeiros podem verificar o limite de crédito e simular operações na hora. Se uma operação for fechada (a assinatura é eletrônica), o dinheiro fica disponível em 24 horas. A depender do tamanho do cheque, o crédito pode ser transferido diretamente ao fornecedor do equipamento contratado.

A Agroforte busca um tíquete médio de R$ 100 mil a R$ 150 mil. A maior parte do crédito é destinada para compra de equipamentos. Nos aviários, a principal demanda é a compra de exaustores (a temperatura é um item fundamental na produtividade da avicultura).

Para alcançar os pequenos produtores, a Agroforte estruturou um modelo que funciona como um consignado. “Chegamos ao pequeno produtor sem que ele tenha que sair do aviário ou da fazenda”, diz D’Ávila.

Para frigoríficos e laticínios, a vantagem é estimular o investimento em granjas ou na recompra de novilhas, além de fidelizar os produtores. Entre os benefícios agropecuários, estão a redução da mortalidade, melhora na conversão alimentar e aumento na quantidade de aves entregues.

Chegada no confinamento

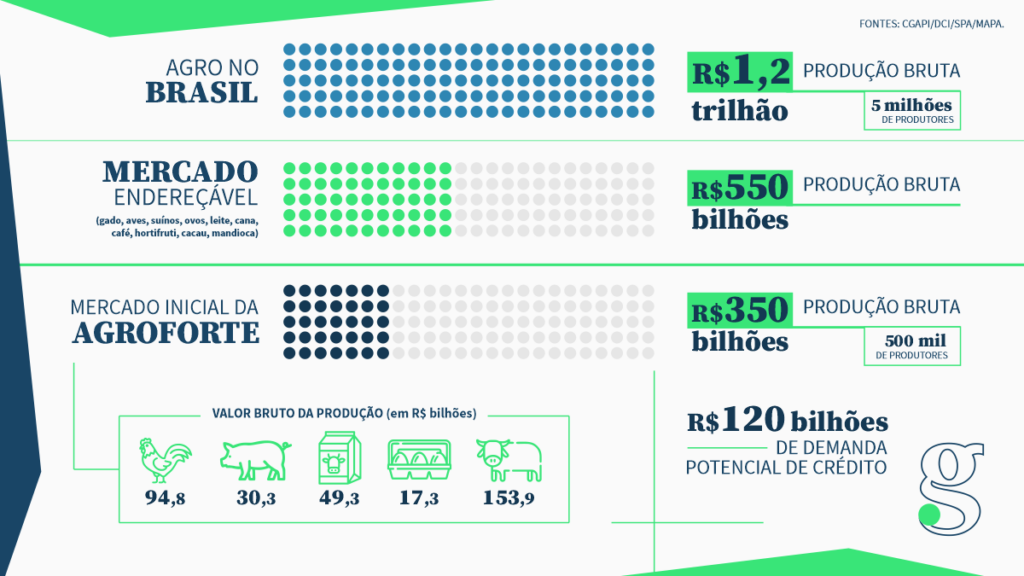

Com o crédito para avicultura e pecuária de leite ganhando tração, a Agroforte entendeu que podia ir além, chegando também à pecuária de corte, um mercado de R$ 150 bilhões em valor bruto da produção capaz de dobrar o mercado endereçável da agtech. Somando as cadeias de frango, suínos, leite, ovos e gado, a Agroforte estima uma demanda potencial de crédito de R$ 120 bilhões anuais.

Para entrar na pecuária de corte, a Agroforte vai começar um piloto em um confinamento, antecipando 80% do valor da nota ao pecuarista que põe o boi magro no “boitel” — um modelo de engorda intensiva que funciona como um hotel, com o pagamento de diária pelo serviço. Nesse caso, a agtech firma a parceria com o confinamento.

Sócios com DNA no agro

Para tocar toda a estrutura, a startup conta com um time de quase 30 pessoas, aliando competências técnicas para tocar um negócio digital de crédito ao conhecimento das dores de granjeiros e pecuaristas. D’Ávila, o fundador, é neto de Zoé Silveira d’Avila, um dos maiores nomes da história da avicultura nacional.

Além dele, o time de cofundadores é composto por Carlos Eduardo Mascarenhas, executivo com mais de duas décadas de experiência em bancos como Itaú e Safra, e Gustavo Andrade, que já foi responsável pela área de engenharia de produtos no C6 e na fintech Letsbank. Guilherme Araoz, que já era investidor da Agroforte, também faz parte do time, como head de novos negócios e parcerias.

Para ganhar tração no crédito a criadores de gado, a Agroforte trouxe recentemente para a sociedade João Pedro O’Callaghan, um sobrenome que dispensa apresentações na pecuária brasileira.

Filho de Jerry O’Callaghan — executivo irlandês que desbravou o comércio internacional para os frigoríficos brasileiros e hoje é chairman da JBS —, JP estudou economia em Boston e até o ano passado era diretor de mercados internacionais da Plant-it, uma startup de produtos plant based sediada em Dublin.

Conexão irlandesa

A chegada à Agroforte, aliás, só ocorreu graças aos laços com a Irlanda. Numa visita ao Brasil para as festas de fim de ano, JP conheceu a agtech pelas mãos do irlandês Kieran Gartlan, conterrâneo de Jerry e managing partner da The Yield Lab, uma das investidoras da Agroforte.

Futurum Capital, The Yield Lab, Kalei Ventures e Catálise Investimentos são os principais investidores da Agroforte. A startup levantou R$ 6 milhões em seed capital no ano passado.

***

Se na avicultura a Agroforte ainda está sozinha, na pecuária bovina há concorrência (pequena para o tamanho do mercado, é verdade). Na área de leite, a RúmiCash — fintech da Rúmina — é a principal expoente, com uma projeção de emprestar R$ 200 milhões em 2023. Na pecuária de corte, a Finpec é uma das referências.