O trader Marco Sampaio talvez seja um personagem desconhecido do público, mas sem dúvida ocupou papéis cruciais na agroindústria, auxiliando no processo de internacionalização da JBS desde os primórdios, migrando para Buenos Aires e depois rumo a Greeley, onde chefiou a mesa de commodities agrícolas da gigante brasileira por mais de 15 anos.

Radicado em Denver, capital do Colorado, Sampaio deixou a JBS USA no fim do ano passado para fundar a Verus, hedge fund de US$ 250 milhões com foco em commodities agrícolas que agora está começando os esforços para atrair investidores brasileiros — principalmente, de family offices — para uma classe de ativos descorrelacionada do S&P 500 e que costuma estar mais protegida da inflação.

“Não há muitos hedge funds de commodities focados em agro. A maioria está em gás natural e petróleo”, contou Sampaio, que conversou com The Agribiz em uma videoconferência.

De fato, os gestores mais renomados da indústria são reconhecidos como traders de energia, como o francês Pierre Andurand (que fez muito dinheiro nos últimos três anos com apostas em gás e petróleo) e a Citadel, firma do bilionário Ken Griffin que recrutou um grupo de cientistas e analistas de meteorologia para se antecipar a movimentos no mercado de commodities.

Na Verus, Sampaio não estará sozinho. A gestora de commodities nasceu em janeiro com a união da experiência do brasileiro ao conhecimento do americano Greg Bechtel, executivo que já liderou as operações de grãos e oleaginosas da Bunge na América do Norte e atuou como trader em empresas como Cargill e Dicken Commodities.

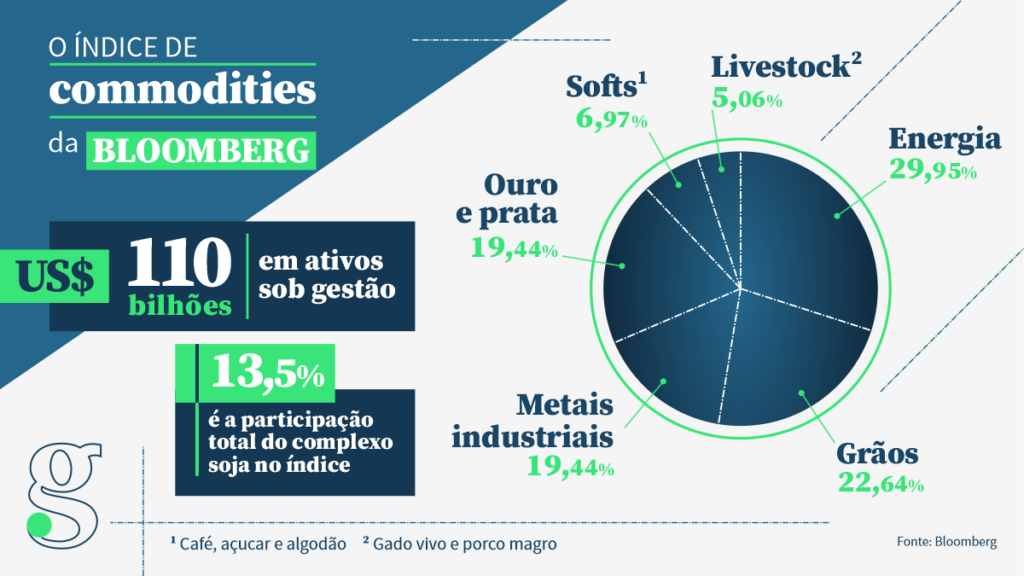

A dupla de sócios começou o fundo com capital de um investidor institucional, mas a ideia é ir além para explorar as oportunidades de um mercado gigantesco. O índice de commodities da Bloomberg, benchmark da indústria, acompanha um mercado estimado em US$ 110 bilhões em ativos sob administração, com gás natural e derivados de petróleo representando 28,8% do total. O complexo soja responde por 13,5% do índice.

Investidores brasileiros

Para atrair family offices para o fundo, a Verus trouxe o brasileiro JP Fichman para atuar nas relações com investidores, uma função que o executivo já exerceu em pequenas firmas de venture capital nos EUA. “Esse é um produto que ainda não existe no Brasil. Com o time que tem, a Verus consegue chegar a até US$ 750 milhões, o que é um tamanho confortável”, disse JP. O cheque mínimo é de US$ 1 milhão.

A Verus quer convencer os investidores com uma estratégia que aposta, entre outras coisas, no boom do biodiesel, o que pode ajudar nos retornos das commodities agrícolas, notadamente no complexo soja (grão, farelo e óleo). “Com o biodiesel, devemos ter uma outra era de ouro que vai durar. É um mercado muito interessante para participar nos próximos anos”, afirmou Sampaio.

Há risco e volatilidade, claro, mas esse é o mercado de commodities, pondera o gestor brasileiro, já se vacinando contra os receios que investimentos nessa classe de ativos costumam gerar. Na década passada, firmas de investimentos como Brevan Howard, Astenbeck Capital e Armajaro fecharam fundos de commodities por causa da volatilidade e dos longos períodos de queda dos preços, o que ajudou a machucar a reputação da indústria.

No fundo da Verus, cabe a Sampaio cuidar do research, da parte operacional e acompanhar os riscos a que o fundo se expõe (nos mercados futuros de commodities, é preciso depositar 10% de margem para operar). A tomada de posições é feita pelo sócio Bechtel.

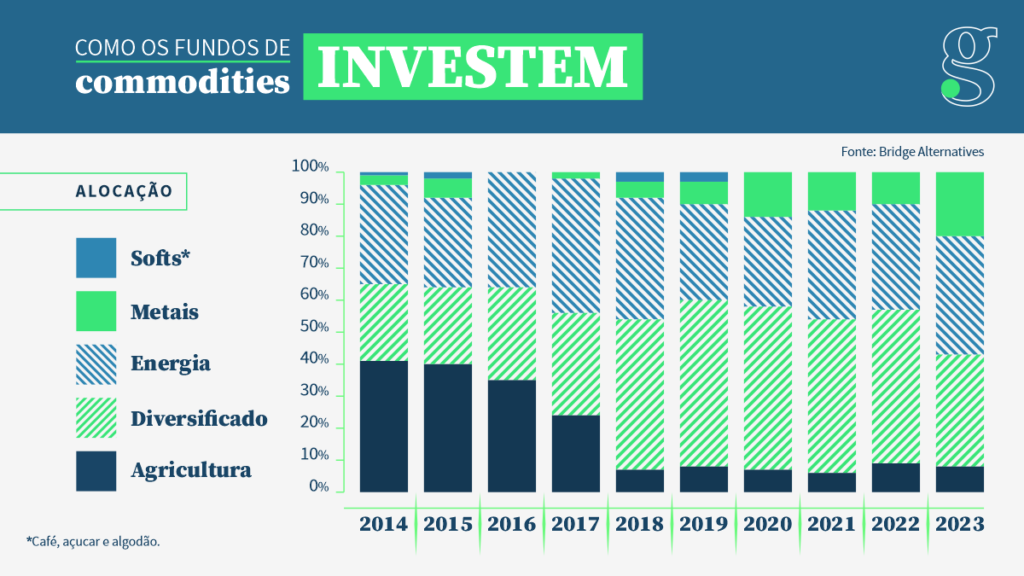

A alocação do fundo se concentra em commodities agrícolas, mas o fundo também deve ter posições em moedas e energia como instrumentos de gestão de risco. As estratégias de trading da Verus incluem buscar retornos em valor relativo — arbitrando geografias, curva de vencimentos dos contratos e spreads entre diferentes commodities —, risco direcional e de volatilidade.