O agrônomo André Guillaumon chegou à BrasilAgro ainda no início, quando a tese do negócio de desenvolvimento de terras agrícolas criado por Elie Horn (Cyrela), Tarpon e Cresud — firma de Eduardo Elsztain, um dos maiores empresários do ramo imobiliários da Argentina — ainda encarava o ceticismo do mercado.

Quase duas décadas depois, a primeira companhia agrícola a listar ações na bolsa brasileira vem mostrando que o negócio não só para em pé, como é capaz de vender propriedades, renovar o portfólio e ampliar a produção agrícola distribuindo dividendos.

Na semana passada, a BrasilAgro anunciou a segunda maior transação de sua história, vendendo uma fazenda em Goiás por R$ 417,8 milhões. Apesar das cifras superlativas, o comprador não é um investidor institucional, mas fazendeiros, uma demonstração da liquidez na agricultura nacional.

“O tamanho da agricultura mudou muito. Um agricultor com 20 mil, 30 mil hectares tem uma geração de receita de mais de R$ 100 milhões para comprar ativo todo ano”, diz Guillaumon, CEO da BrasilAgro, em entrevista ao The Agribiz.

Fazendeiros capitalizados

A compra de terras entre fazendeiros, aliás, é o padrão. “Mais de 98% das transações agrícolas brasileiras são de fazendeiro para fazendeiro. Não é ninguém da Faria Lima comprando”.

No momento em que a Selic alta parece ter freado o ritmo intenso de valorização das terras dos últimos anos, Guillaumon tem na venda da Fazenda Araucária um exemplo do interesse — e do nível de capitalização — dos agricultores brasileiros para investir mais.

Apesar dos custos mais altos com insumos nesta safra 2022/23 terem comprimido as margens do produtor de grãos, os agricultores fizeram muito dinheiro nos anos anteriores (as margem passaram de 50% em Mato Grosso) e terão um bom alívio nos custos com fertilizantes e defensivos na temporada 2023/24, o que pode ajudar a equilibrar as margens mesmo com a soja mais barata.

“A liquidez corrente é muito grande. Claro que o CDI a quase 14% pode fazer um investidor institucional interessado em terras tirar o pé, mas esse não é o cliente da BrasilAgro. O fazendeiro não está todo dia olhando o CDI, mas a capacidade de pagamento para fazer o negócio crescer”, argumenta Guillaumon.

Perfil vendedor da BrasilAgro

É diante desse comportamento que a BrasilAgro avalia que seu perfil ainda é mais vendedor. “Estamos aproveitando um momento imobiliário e somos mais vendedores porque olhamos para taxa de retorno e, com a apreciação da terra, você fica mais seletivo para comprar”, diz.

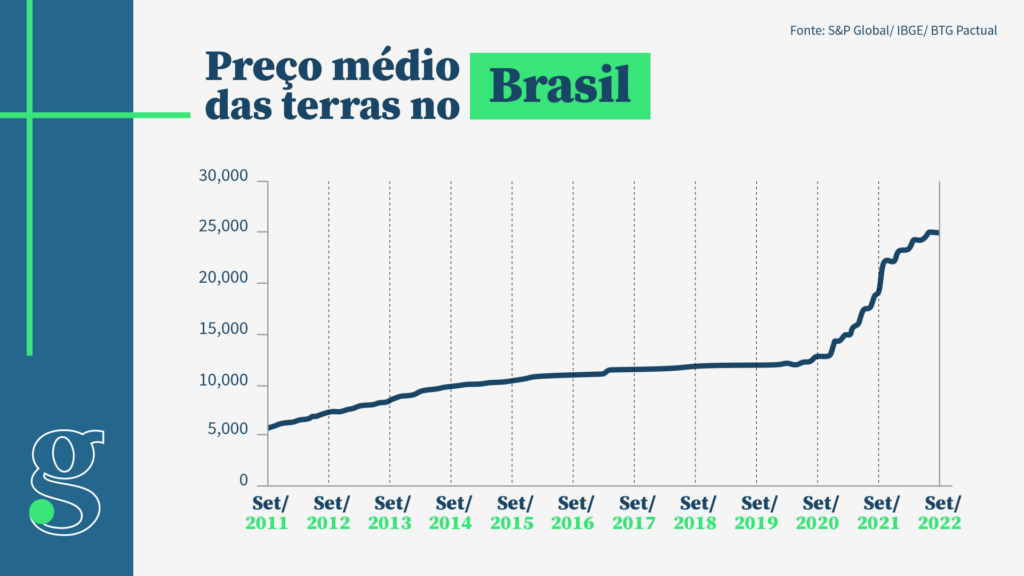

De 2020 a 2022, o preço médio das terras agrícolas no Brasil saltou de R$ 12 mil por hectare para quase R$ 25 mil, mostrou um estudo da S&P citado em recente relatório do BTG Pactual.

Mas isso não significa que a companhia abriu mão de renovar seu portfólio de terras. Pelo contrário. “Conseguimos vender importantes fazendas, comprar e arrendar”, ressalta o CEO da BrasilAgro.

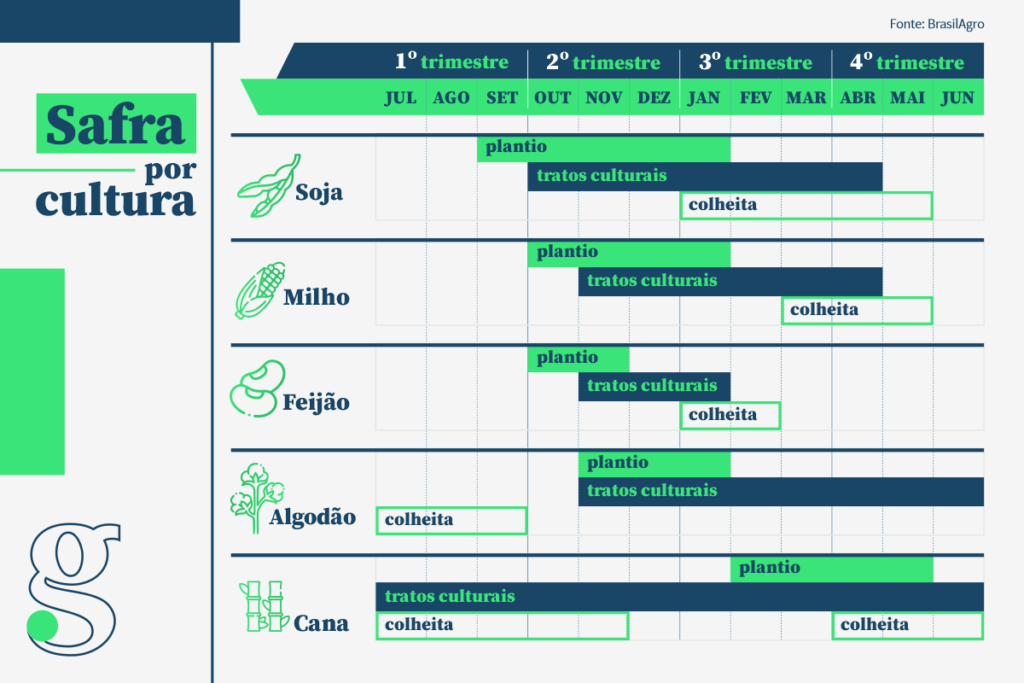

Na atual safra, a companhia comprou uma fazenda de 5,4 mil hectares de área útil em Querência (MT) por R$ 285,6 milhões. A área cultivada também vem crescendo. Entre as safras 2018/19 e 2022/23, o crescimento médio anual chegou a 5,8%, alcançando 168,7 mil hectares. A SLC, maior companhia agrícola do país, planta cerca de 670 mil hectares.

Conversão de pastagens

Gradualmente, o perfil das terras desenvolvidas pela BrasilAgro também tende a mudar. Se nos primeiros 15 anos de negócio a companhia abria novas áreas de Cerrado, o crescimento agora deve se concentrar na conversão de pastagens em áreas de grãos, reduzindo o período para a monetização das propriedades adquiridas.

“Isso vai jogar muito com a manutenção das nossas taxas internas de retorno. Estamos comprando mais caro, sim, mas vamos maturar em dois a cinco anos, e não dez”, diz Guillaumon, fazendo coro a um recente relatório do BTG. Historicamente, a TIR da companhia é de 20% ao ano.

A conversão de pastagem em área agrícola madura é mais rápida por algumas razões. Para abrir uma área de Cerrado (o que tende a se tornar cada vez mais difícil por questões ambientais), há todo um prazo para obter as licenças de exploração e transformação da área. Além disso, o solo de uma pastagem também está mais nutrido para a chegada da agricultura.

Ações negociadas com desconto

Para um gestor de ações comprado em BrasilAgro, a capacidade de monetização da companhia na operação imobiliária ainda não foi precificada no mercado. “As ações da BrasilAgro são o jeito mais barato de comprar terras no Brasil. A depender das premissas, você está comprando as terras com 60% de desconto”, diz.

Nas contas da própria empresa, o valor líquido dos ativos ou NAV (conta que considera o patrimônio líquido incluindo o valor de mercado das propriedades) era de R$ 4 bilhões no fim da última safra (antes da venda da Fazenda Araucária), com o portfólio de terras avaliado em R$ 3,3 bilhões.

Embora um negócio imobiliário quase sempre seja negociado com desconto sobre o NAV, o cálculo sugere que a companhia poderia ser negociada a R$ 39,12 por ação. Na sexta-feira, os papéis fecharam o pregão a R$ 24,92. No ano, as ações da BrasilAgro caíram 14%. A empresa está avaliada em R$ 2,5 bilhões.